La ley de Financiamiento Universitario obtuvo media sanción

En el marco de una sesión especial, Diputados de la Nación aprobó el proyecto que tiene por objetiv ...

07 DE AGOSTO DE 2025

Los anuncios de modificación al mínimo del Impuesto a las Ganancias para empleados en relación de dependencia reflejan un cambio en la dirección correcta, que reduce la presión fiscal y elimina incongruencias, pero que deja pendiente la solución definitiva al problema de las inconsistencias generadas en ese impuesto en los últimos diez años.

Andrés Mir - Instituto Argentino de Análisis Fiscal

Publicado el 19 DE FEBRERO DE 2016

El presidente Mauricio Macri anunció una modificación a las deducciones personales del Impuesto a las Ganancias que llevarían el denominado “mínimo no imponible” a valores en torno a los $ 30 mil mensuales, valor que aparentemente se refiere al sueldo bruto anual (SAC incluido) de un trabajador casado que puede deducir cónyuge y dos hijos. Si bien faltan numerosas precisiones respecto de las modificaciones que permiten alcanzar este valor y a la forma de implementación de las mismas, con base en lo anunciado y en un ejemplo que fue publicado respecto de la situación actual y futura de trabajadores con diversos niveles remunerativos se pueden efectuar las siguientes consideraciones preliminares:

a) En primer término se deja, al fin, sin efecto el decreto 1242/2013, que junto a la resolución general 3770/2015, fue el origen de un sistema absolutamente inequitativo e incongruente de determinación de parámetros de liquidación del impuesto ya que, y solo a manera de ejemplo, implicaba que:

1. Los valores de las deducciones actuales se determinaban con base en una remuneración de más de dos años atrás.

2. Empleados con el mismo sueldo bruto y cargas de familia podía tributar valores muy disímiles de impuesto.

3. Un empleado con un sueldo bruto superior podía terminar cobrando de bolsillo un monto significativamente inferior a otro con una remuneración inferior.

4. Existían en nuestro país, sin considerar los valores fijados para zonas desfavorables, siete mínimos diferentes para trabajadores de iguales cargas de familia.

5. Los trabajadores alcanzados por el impuesto empezaban a tributar con alícuotas efectivas en torno al 15 % de su salario neto, lo que supone un deterioro significativo de la progresividad que debe caracterizar a este tributo.

b) La modificación en lo mínimos dispuesta en principio no va a implicar que una mayor cantidad de trabajadores pase a no tributar el impuesto, al menos en forma permanente. Esto es así toda vez que, según el decreto 1242, el impuesto no alcanzaba a todo aquel trabajador que en septiembre de 2013 tuviera una remuneración inferior a $ 15 mil brutos mensuales, cualesquiera hayan sido los aumentos posteriores en su salario. Considerando los incrementos promedio surgidos de las paritarias de 2014 y 2015, y estimando un aumento del 25 % nominal para el año 2016, puede concluirse que ya estaban fuera del impuesto quienes percibieran en 2016 un sueldo bruto algo superior a los $ 30 mil anunciados.

c) Los que sí se verán significativamente beneficiados son aquellos trabajadores que estaban alcanzados por el tributo (por percibir un salario superior a $ 15 mil mensuales a septiembre de 2013) y que, a partir de los valores anunciados, verán aumentar sus deducciones computables (para el caso del dependiente casado con dos hijos) en un porcentaje de entre el 117 % y el 73 % según su nivel salarial.

d) La modificación a los montos de deducciones es retroactiva a enero, tal como es lógico en un impuesto de liquidación anual, aun cuando su percepción se efectúe en forma mensual.

e) Se vuelve a un sistema de mínimo único, sólo alterado por situaciones particulares del contribuyente referidas a sus cargas de familia.

Los anuncios efectuados dejan pendientes una serie de definiciones referidas a temas como los trabajadores autónomos; los valores particulares de cada concepto de deducción, lo que permitirá definir la situación de trabajadores solteros; la forma en que se instrumentarán las devoluciones en el caso de retenciones en exceso de enero y febrero, etc., las cuales seguramente se dilucidarán cuando se publique el decreto.

Probable efecto de la modificación anunciada

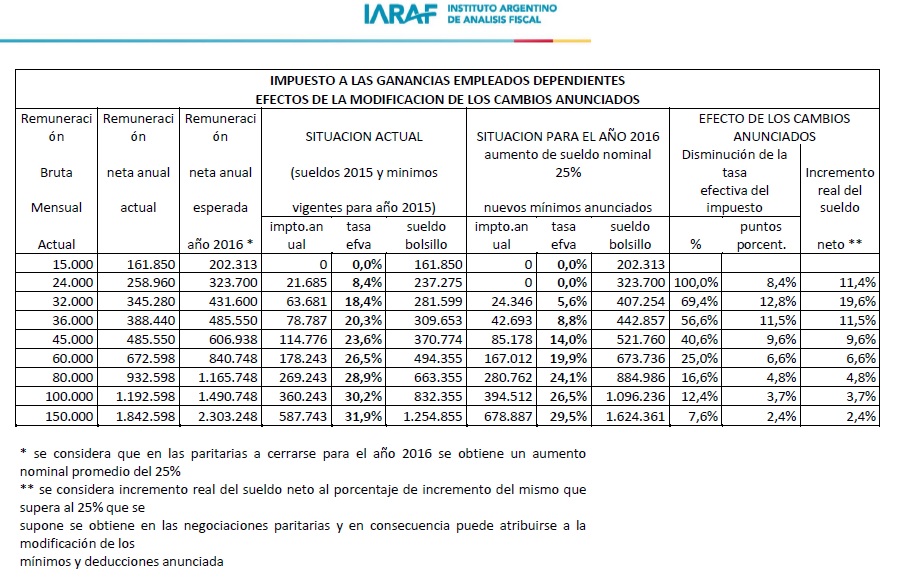

A partir de los ejemplos presentados por el gobierno, se ha efectuado el siguiente cuadro que permite analizar cuál es la reducción real de presión tributaria que van a experimentar los trabajadores alcanzados por la medida, para el caso presentado del dependiente casado y con dos hijos.

Debe aclararse que para entender el impacto real de la medida debe compararse la situación que experimentaron los trabajadores en el año 2015 con los salarios y mínimos vigentes en ese año, con la que experimentarán en el año 2016 con los mínimos recientemente anunciados pero aplicados, no sobre los sueldos actuales, sino sobre aquellos que resulten de las paritarias que están comenzando a negociarse. A estos efectos, se ha considerado un aumento nominal de salarios promedio para el año 2016 del 25 %.

En el cuadro transcripto se observa que, por ejemplo, para un nivel salarial mensual de $ 24 mil brutos, en el año 2015 el impuesto anual ascendió a $ 21 685, es decir, el 8,4 % del ingreso neto de aportes previsionales del trabajador. Ese trabajador, suponiendo un aumento del 25 % en su salario nominal, con el nuevo valor del mínimo establecido dejaría de pagar el impuesto, lo que supone el 100 % de reducción de la presión tributaria (8,4 puntos porcentuales).

Esta situación se traduce en un aumento de su salario de bolsillo neto de impuesto a las ganancias superior al porcentaje negociado en la paritaria. En el caso ejemplificado, su ingreso anual neto de impuesto en 2015 fue de $ 237 275, por lo cual si negoció un incremento salarial del 25 % debería cobrar en el año 2016 $ 296.594, y sin embargo como consecuencia de la reducción del impuesto a las ganancias a pagar percibirá $ 323 700, es decir que a nivel de sueldo de bolsillo habrá percibido un incremento del 36,4 %; el 25 % corresponde al aumento negociado en paritarias y el 11,4 % adicional es fruto de la disminución de presión tributaria.

El siguiente nivel salarial ejemplificado pasa de tributar el 18,4 % de su ingreso neto al 5,6 %, es decir que ve reducida su presión tributaria en 12,8 puntos porcentuales, lo que supone un aumento de ingreso neto disponible del 19,6 % adicional al negociado en paritaria. Estos valores se van reduciendo rápidamente para niveles salariales superiores, en los cuales la cuantía de las deducciones adquiere una importancia relativa menor en relación con el total de ingresos y, en consecuencia, prevalece el efecto de la no actualización de las escalas del impuesto.

La contrapartida de esta reducción de presión tributaria a los asalariados es la consecuente caída en la recaudación fiscal del gobierno. Con base en estimaciones efectuadas a partir de los asalariados por intervalo de ingreso y sus remuneraciones brutas promedio, obtenidas de los informes anuales de recaudación que publica la AFIP (siendo el último disponible el correspondiente al año 2014), se puede estimar que la recaudación de Impuesto a las Ganancias proveniente de empleados en relación de dependencia ascendió en el año 2015 a aproximadamente $ 130 mil millones. La recaudación estimada para el año 2016 bajo el supuesto de incrementos salariales del 25 % y la aplicación de los nuevos mínimos resulta similar a la obtenida en el año 2015. Esto significa un costo fiscal real para el gobierno de aproximadamente unos $ 30 mil millones si se considera que para mantener sus ingresos en términos reales la recaudación por esta vía debería incrementarse en un 25 % en consonancia con los aumentos salariales.

La agenda pendiente

Tal como el mismo Presidente lo manifestó, este anuncio es un primer paso hacia la readecuación del Impuesto a las Ganancias a la realidad económica derivada del proceso inflacionario vivido. En tal sentido, es de esperar que se avance hacia el envío al parlamento de un proyecto que sirva de base para discutir las reformas necesarias a los temas que han quedado pendientes, entre los cuales se puede mencionar:

1. Actualización y modificación de los tramos de escala a los efectos de devolverle progresividad al tributo.

2. Establecer mecanismos de ajuste automáticos de los parámetros de liquidación del impuesto para evitar la incertidumbre que todos los años se genera en torno a los mismos.

3. Contemplar la desfavorable situación de los trabajadores autónomos.

4. Reducir el diferencial de costo tributario entre contribuyentes del régimen general y contribuyentes del régimen simplificado, para evitar el incentivo a la evasión que el mismo significa.

Sobre el autor: Andrés Mir es Contador Público y MBA en Dirección de Negocios. Universidad Nacional de Córdoba. Actualmente integra el Instituto Argentino de Análisis Fiscal. Se desempeñó como asesor de municipios y comunas de la provincia de Córdoba en actividades de ejecución presupuestaria. Ocupó cargos gerenciales en estudios contables en las áreas de auditoría y estudios especiales. Socio fundador de IMS, consultora integral dedicada al asesoramiento de pequeñas y medianas empresas en los ámbitos societarios, impositivos, contables y administrativos.

ganancias, impuesto, salarios,

En el marco de una sesión especial, Diputados de la Nación aprobó el proyecto que tiene por objetiv ...

07 DE AGOSTO DE 2025

El exsenador y dirigente radical explicó en Radio U las razones de su voto en la estatización de la ...

02 DE JULIO DE 2025

Hablamos con la periodista de Radio Universidad, Silvia Sassola.

11 DE JUNIO DE 2025